- Wat is Uniswap?

- Hoe werkt automatische liquiditeitsvoorziening met behulp van de X-Y, K-vergelijking?

- Wat is het verschil tussen Uniswap V1 en V2?

- Hoe kan ik profiteren van het verstrekken van liquiditeit op Uniswap?

- Wat zijn de gevaren van flash swaps?

- Duik in de details van Uniswap!

Indice dei contenuti:

Wat is Uniswap?

Laten we beginnen met een basisintroductie die de vraag beantwoordt, wat is Uniswap? Uniswap is een protocol waarmee kopers en verkopers ERC20-tokens kunnen verhandelen zonder gebruik te maken van een uitwisseling of orderboek. Uniswap gebruikt een algoritmische vergelijking die automatisch de swaprente bepaalt op basis van de saldi van beide tokens en de werkelijke vraag naar dit uitwisselingspaar. Nu vraag je je misschien af waarom Uniswap zo revolutionair is? Traditionele markten vereisen dat kopers en verkopers liquiditeit verschaffen, wat niet altijd gemakkelijk te bieden is. Gedecentraliseerde beurzen (DEX’s) lijden ook aan dit probleem omdat ze sterk afhankelijk zijn van liquiditeit voor het succes ervan. Uniswap pakt dit probleem anders aan door middel van automatische liquiditeitsverschaffing. Uniswap stelt een DEX in staat om ERC20-tokens te verhandelen zonder te hoeven vertrouwen op de mechanica van kopers en verkopers die liquiditeit creëren. Maar hoe werkt automatische liquiditeitsvoorziening?

Hoe werkt de automatische liquiditeitsvoorziening van Uniswap?

Uitleg van de vergelijking “X en Y”

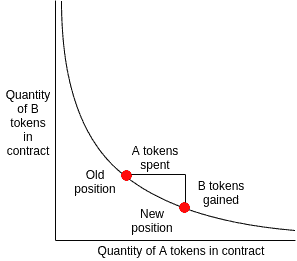

In de vergelijking vertegenwoordigen “X en Y ” (X en Y) respectievelijk het aantal beschikbare ETH- en ERC20-tokens. Terwijl K een constante vertegenwoordigt die kan worden ingesteld door de makers van het uitwisselingscontract op Uniswap. K lijkt misschien een willekeurige constante, maar het doet er meer toe. Wanneer u X vermenigvuldigt met Y, moet de waarde altijd gelijk zijn aan de waarde van K. Laten we nu eens kijken naar de bovenstaande grafiek. De grafiek geeft de constante K weer, wat een functie is. De Y-as vertegenwoordigt token B (ETH), terwijl de X-as token A (ERC20) vertegenwoordigt.

De eerste rode stip (vorige positie) vertegenwoordigt de huidige prijs voor het verhandelen van dit ETH-ERC20-paar op basis van het huidige saldo van ETH-tokens tegen ERC20-tokens.

Alice besluit echter om haar ERC20-tokens in te ruilen voor ETH.

Zo neemt het saldo van

ETH-tokens af en neemt het saldo van ERC20-tokens toe. Dit betekent dat de rode stip naar de nieuwe positie gaat, omdat we meer ERC20-tokens en minder ETH-tokens in de liquiditeitspool hebben. Met andere woorden, het is een zeer eenvoudig prijsalgoritme waarbij de prijskoers langs een grafiek beweegt.

Vervolgens is het belangrijk om te weten dat vanaf 23 maart 2020 Uniswap V2 is geïntroduceerd.

V2 wordt geleverd met veel nieuwe functies en updates voor bestaande functies. Laten we de verschillen leren kennen.

Laten we nu eens kijken naar de bovenstaande grafiek. De grafiek geeft de constante K weer, wat een functie is. De Y-as vertegenwoordigt token B (ETH), terwijl de X-as token A (ERC20) vertegenwoordigt.

De eerste rode stip (vorige positie) vertegenwoordigt de huidige prijs voor het verhandelen van dit ETH-ERC20-paar op basis van het huidige saldo van ETH-tokens tegen ERC20-tokens.

Alice besluit echter om haar ERC20-tokens in te ruilen voor ETH.

Zo neemt het saldo van

ETH-tokens af en neemt het saldo van ERC20-tokens toe. Dit betekent dat de rode stip naar de nieuwe positie gaat, omdat we meer ERC20-tokens en minder ETH-tokens in de liquiditeitspool hebben. Met andere woorden, het is een zeer eenvoudig prijsalgoritme waarbij de prijskoers langs een grafiek beweegt.

Vervolgens is het belangrijk om te weten dat vanaf 23 maart 2020 Uniswap V2 is geïntroduceerd.

V2 wordt geleverd met veel nieuwe functies en updates voor bestaande functies. Laten we de verschillen leren kennen.

Het verschil begrijpen tussen Uniswap V1 en V2

Veel nieuwe functies zijn geïntroduceerd met Uniswap V2, zoals prijsorakels, flash swap en een exchange router. Het laatste element is belangrijker om te begrijpen hoe u een beter idee kunt krijgen van hoe Uniswap tokens tussen liquiditeitspools routeert.Uniswap V1 Uitwisselingen

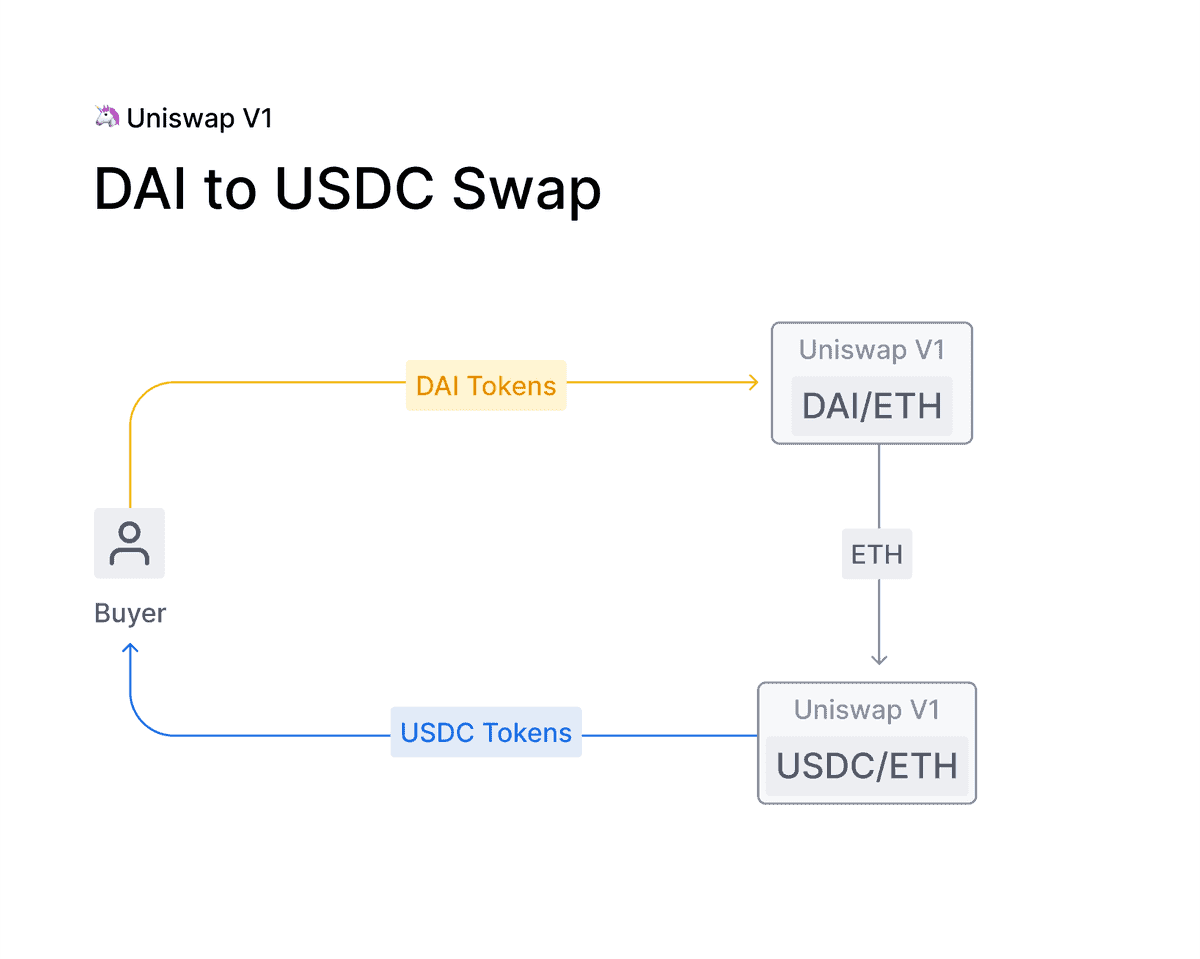

Uit de Uniswap V2 blogpost kunnen we lezen hoe Uniswap V1 werkt:“In Uniswap V1 bevinden alle liquiditeitspools zich tussen ETH en een enkel ERC20-token. Het hebben van een constante numerieke waarde biedt een mooi UX-voordeel – gebruikers kunnen elke ERC20 ruilen voor elke andere ERC20 door via ETH te routeren. Aangezien ETH het meest liquide op Ethereum gebaseerde activum is en geen nieuw platformrisico introduceert, was het de beste keuze voor Uniswap V1. ”Dit betekent dat Uniswap V1 altijd twee bewerkingen uitvoert. Een eerste uitwisseling om uw ERC20-token in te wisselen voor ETH en een tweede uitwisseling om uw ETH om te zetten in het gewenste ERC20-token. Met andere woorden, de eindgebruiker betaalt twee keer belasting.

Dit plaatste een aantal beperkingen op het gebruik van Uniswap:

Dit plaatste een aantal beperkingen op het gebruik van Uniswap:

- Hogere kosten

- Uniswap sterk gekoppeld aan het gebruik van ETH

- Het is niet mogelijk om ERC20-tokens rechtstreeks uit te wisselen met andere ERC20-tokens.

Uniswap V2 Uitwisselingen

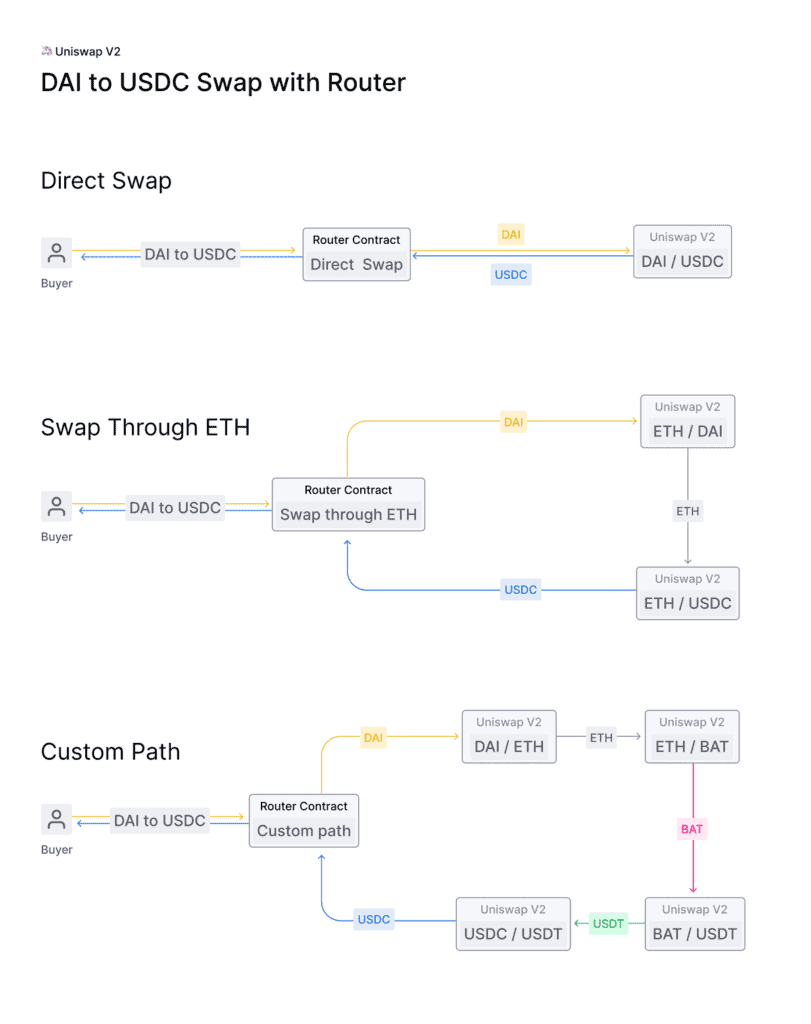

Uniswap V2 biedt eindgebruikers drie verschillende opties om hun tokens uit te wisselen, met behulp van de “Router Agreement”. Het routercontract is niets meer dan een contract dat de routeringslogica bevat om tokens naar het juiste uitwisselingscontract te sturen. Met andere woorden, het routercontract is op de hoogte van elk uitwisselingscontract dat het Uniswap V2-protocol implementeert. Dit zijn de drie uitwisselingsmogelijkheden:- Een directe uitwisseling tussen twee ERC20-paren. Twee stablecoins zoals DAI / USDC kunnen bijvoorbeeld erg handig zijn voor handelaren.

- Traditionele swap via ETH, waarbij je twee keer belasting betaalt.

- Aangepaste route-uitwisselingen waar u een complexer handelspad kunt maken, zoals DAI / ETH, ETH / BAT, BAT / USDT en USDT / USDC om de DAI naar USDC te converteren. Vaak biedt dit handelaren aantrekkelijke arbitragemogelijkheden.

Ten

tweede, laten we eens kijken waarom gebruikers liquiditeit bieden aan de liquiditeitspools van Uniswap en hoe u van deze mogelijkheid kunt profiteren.

Ten

tweede, laten we eens kijken waarom gebruikers liquiditeit bieden aan de liquiditeitspools van Uniswap en hoe u van deze mogelijkheid kunt profiteren.

Liquiditeit verschaffen op Uniswap: hoe winst te maken?

Hoe profiteren gebruikers van het verstrekken van liquiditeit op Uniswap? Het antwoord is simpel: handelskosten. U kunt deelnemen aan dergelijke liquiditeitspools door een gelijk aantal ETH- en ERC20-tokens te verstrekken aan een Uniswap-uitwisselingscontract. In ruil daarvoor moet de swapper elke keer dat iemand een transactie uitvoert, een vergoeding van 0,3% per swap betalen. Deze vergoeding wordt vervolgens toegevoegd aan de liquiditeitspool. Vervolgens ontvangen liquiditeitsverschaffers een deel van de transactievergoeding in verhouding tot hun gewicht in de liquiditeitspool. Uniswap Flash Swaps: nuttig of gevaarlijk?

Laten we ten slotte de nieuwe Flash Swaps-functie van Uniswap V2 bespreken. Vanuit dezelfde blogpost legt Uniswap Flash Swaps uit als: <blockquote class="wp-block-quote" >”Uniswap V2 flash swap stelt u in staat om zoveel als u wilt van een ERC20-token op Uniswap op te nemen zonder initiële kosten en te doen wat u wilt (willekeurige code uitvoeren), op voorwaarde dat aan het einde van de transactie-uitvoering, het is: Betaal alle opgenomen ERC20-tokens, betaal een percentage ERC20-tokens en retourneer de rest, of retourneer alle ingetrokken ERC20-tokens.” Dit klinkt allemaal super spannend omdat het veel nieuwe mogelijkheden opent. Flash swaps, ook wel flash loans genoemd, werden in 2018 door Max Wolff door het Marble-protocol geslagen. Destijds bedacht hij zijn uitvinding van een ‘smart contract bank’, die risicovrije leningen mogelijk maakt. De laatste tijd hebben we echter veel flash-leningaanvallen zien gebeuren via verschillende protocollen zoals b-x waarbij een aanvaller ontsnapt met duizenden tokens, die hij gratis kreeg via flash-leningen. Een flash-leningaanvaller profiteert van de onevenwichtigheden tussen verschillende markten en betaalt vervolgens de initiële lening terug met behoud van het overschot dat ze hebben verkregen door die marktonevenwichtigheden te verhandelen. Sommige marktleiders beweren dat dit een ernstig risico is voor de DeFi-ruimte; anderen schrijven het optreden van flash-leenaanvallen echter toe aan de zwakke beveiliging van het b-x-protocol. In beide gevallen besloot Uniswap zijn zogenaamde flash swaps te implementeren. Hierdoor kan iedereen zoveel mogelijk ERC20-tokens uit een liquiditeitspool opnemen. Maar de gebruiker moet de tokens binnen hetzelfde blok retourneren. U kunt ook uw ETH-equivalent aan de ETH-liquiditeitspool retourneren.

Eindelijk

Het valt niet te ontkennen dat automatische liquiditeitsvoorzieningen de DeFi-ruimte een grote boost hebben gegeven, waardoor veel nieuwe en meer geavanceerde handelsmogelijkheden zijn ontstaan. De tijd zal echter leren of swaps het juiste waren voor de crypto-ruimte. Hier is een korte samenvattingslijst met de voor- en nadelen van het gebruik van Uniswap.Uniswap – De professionals

- Gedecentraliseerd

- Elk nieuw token heeft rechtstreeks toegang tot liquiditeit door zijn eigen token voor een uitwisseling toe te voegen aan het Uniswap V2-routercontract.

- Goedkope operaties in vergelijking met een DEX of een gecentraliseerde uitwisseling.

- Liquiditeitsverschaffers kunnen profiteren van de bijdrage van liquiditeit aan liquiditeitspools.

Uniswap – De nadelen

- Mogelijkheid van flash swap-aanvallen

- Het vertrouwt nog steeds op arbitragehandel om marktonevenwichtigheden te verwijderen. Elke natuurlijke markt ziet echter arbitragehandel plaatsvinden om onevenwichtigheden snel te verwijderen.

- Valse tokenadvertenties.

- Momenteel maken hoge gasprijzen als gevolg van het hoge handelsvolume de handel met Uniswap nog steeds een duurdere zaak.